なぜ?「同じ銀行」でもユーザー間で“金利格差”が… 複雑化する住宅ローンの新常識

「借り換え」でメリットが生まれる条件は?

一方、適用金利の“格差”は「借り換え」という手段で解決できるケースもあるという。

「少し宣伝になってしまいますが、モゲチェックが10月限定で提供中のキャンペーンを利用すると、新規でも借り換えでも0.29%の変動金利で融資を受けることができます。基準金利引き上げ後の適用金利が0.525%以上の方は、新たに発生する融資手数料を加味しても“借り換えがお得”という計算になります」(塩澤氏)

塩澤氏の計算によると、

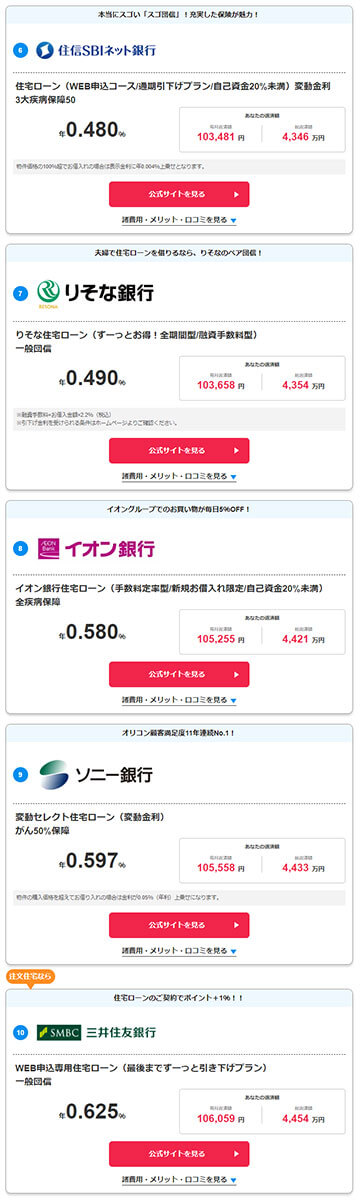

「返済期間のトータルで、適用金利が0.525%の人では約6万円、0.575%で約30万円、0.625%で約54万円、0.775%では約116万円の節約になります。今後日銀が利上げした場合ですが、みなさんが返済中の住宅ローン金利も上がるため、借り換え先ローンとの金利差が縮まることはありません。現時点で金利が下がるのであれば、借り換えしない手はないのです。」(同)

算出条件は「元本3000万円、返済期間が30年以上」。元本や返済期間がさらに高額/長期間の場合はより借り換えメリットが大きくなるそうだ。

日銀は、経済状況が許せば「1.0%程度」までの利上げを視野に入れているとも言われている。金利の先高観があるからこそ、住宅ローンは計画的に、そしてなるべくお得に利用したいものだ。

***

この記事の前編では、7月の「日銀利上げ」を受け、適用金利を引き上げた銀行と、据え置いた銀行で、既にユーザー獲得数に差が出始めているという「金利競争」の最新レポートや、そうまでして銀行が新規ユーザー獲得に躍起になる理由など、いま知りたい「住宅ローンのなぜ」を解説している。