株式投資のプロが全世界株式「オルカン」を“解約”した納得の理由 未来を見据えた「積み立て投資」の最適解とは

オルカンの新興国への配分は1割程度しかない

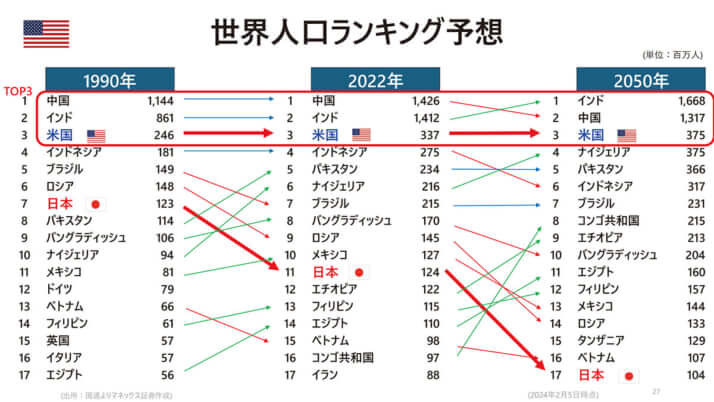

日本は2008年の1億2808万人で人口のピークに達しました。その後は人口減少が続いており、2050年台には1億人を切るだろうというのが国連の予想です。

一方で、これから人口が増えていくのが新興国ですが、例外として米国は移民を受け入れることで、これからも人口が増え続けると見られています。同じ国連の予想によれば、米国は2050年の時点でもインド、中国と共に、世界の人口トップ3の地位を維持する予想なのです。

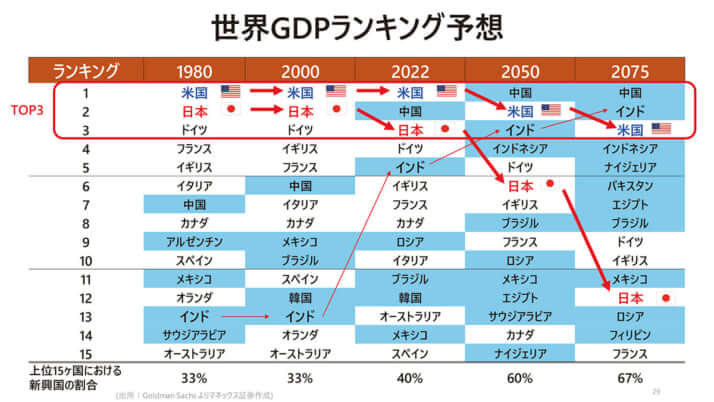

経済の規模をみても、これから高い経済成長率が予想される新興国と並び、米国もやはり、中国、インドと世界3大経済大国であり続けるという見通しです。

そうするとまず、米国株への投資は押さえておくべきでしょう。具体的には、米国を代表する大企業500社で構成される「S&P500指数」の投資信託は保有しておきたいところです。

その米国では、誰もが名前を聞いたことのある、エヌビディア、アップル、アマゾン、マイクロソフトなど、イノベーションを産む大企業が多く存在します。こうした企業の成長の流れはこれからも止まらないだろうと考えています。

その視点で考えると、米国を代表するテクノロジー企業が過半数を占める「ナスダック100指数」に連動する投資信託も押さえておくべきでしょう。S&P500と重なる銘柄も多いのですが、それは成長率の高い銘柄の配分を高くするという意味では、理に適っています。

また、これからの時代において、高い経済成長率を維持し、国民の中間層が増えて消費の拡大が期待できるのは新興国です。インドや中国に代表される新興国に重きを置いた投資をしたほうが、長期的には高い投資リターンが得られると考えました。

実はオルカンは、新興国への配分は1割程度しかありません。ちなみに私の戦略では、新興国への配分を高める一方、アメリカを除く先進国への配分はゼロになるため、必然的に日本株指数への投資もしないことになります。

私の考える「つみたて投資の最適解」

結果として、私の考える「つみたて投資の最適解」は次の通りになります。

(1)世界経済を牽引する米国のグローバル企業の集合体である「S&P500」

(2)人々の生活を変えてくれるイノベーション企業の指数である「ナスダック100」

(3)長期的に先進国よりも高い経済成長が期待できる「新興国」

上記3つのテーマの投資信託に1/3ずつ集中投資することで、将来のより高い成長の恩恵を積極的に取りにいくことになります。その結果、オルカンのリターンを長期的に上回ることができると考えるのです。

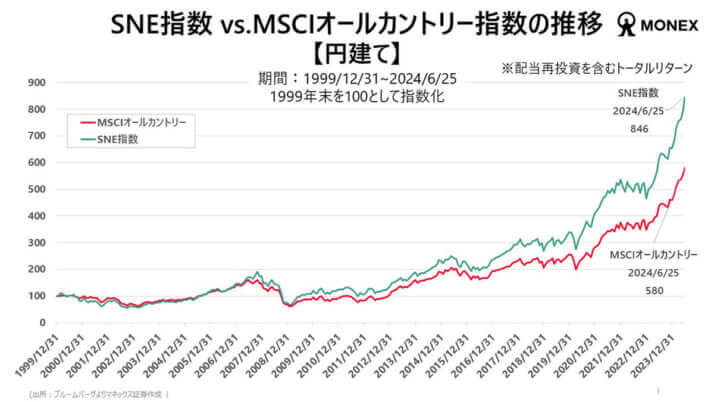

私はこの3つのテーマ投資を、S&P500の「S」、ナスダック100の「N」、エマージングマーケット(新興国)の「E」の頭文字をとり「SNE指数」と呼んでいます。1999年からこれまでの「MSCIオールカントリー指数」と「SNE指数」を比べると、後者の方が約1.5倍高いパフォーマンスを出していることが分かります(註:デイリー新潮サイトにグラフがあります)。

SNE指数のリスクについても触れておきたいと思います。そもそもテクノロジーセクターのウエイトの高いS&P500に加え、ナスダック100にも1/3投資をするため、必然的にテクノロジーセクターへの配分が高くなります。そのため、SNE指数は一時的にボラティリティ(価格変動)が高くなり、株価が乱高下しやすくなります。

また、新興国についても先進国と比べると、ボラティリティが高い傾向にあります。通貨危機や、最近のインドやメキシコの例のように、選挙の結果で大きく株価が下がることも少なくありません。

ただ、それらは高いリターンの裏返しでもあります。実際のところ、ナスダック100は、1999年末からこれまでS&P500のリターンを大きく上回ってきました。これから先、オルカンのリターンも上回ってくると考えます。

新興国株の特徴として、これまでドル安の時にオルカンやS&P500のリターンを上回る局面が見られました。もし今後、世界的なドル高基調が終わった際、新興国株のリターンは先進国のリターンを上回ると見ています。また、新興国株は配当利回りが最も高く、先進国株の下落時のリスクヘッジの役割も担ってくれます。

「SNE指数」への積立投資は、今後の世界の経済成長を長期的な視点で捉え、積極的にそのリターンを取りにいくことができる投資戦略です。“オルカン”がバックミラーを見ながらの投資だとすれば、“SNE指数”はフロントガラスに映る景色に投資する戦略だと言えるかも知れません。