2019年原油価格:2018年「見誤り」から分析する「シェール」「先物」動向

今回で連続5年目となる年初恒例の「原油価格見通し」を書き出すにあたり、これまでの4年分を読み返してみた。幸い2015年から2017年までの3年間は、大筋で外れていなかった。だが2018年は、筆者の予測とはまったく異なった展開となっている。何故だろうか(本文末尾に過去4回の記事リンクがあります)。

まずは2018年の予測と実態の分析から始めよう。

上乗せされた「10ドルの地政学リスク」

「2018年原油価格:6月『閣僚会合』の『出口戦略』に注目せよ」(2018年1月9日)というタイトルの2018年予測は、2017年1月から始めた協調減産の効果が出始め、2017年末には、「過剰在庫を含めたリバランスが『視野に入ってきた』が、もう少し時間がかかるだろう、という段階にある」という現状認識から始まっている。

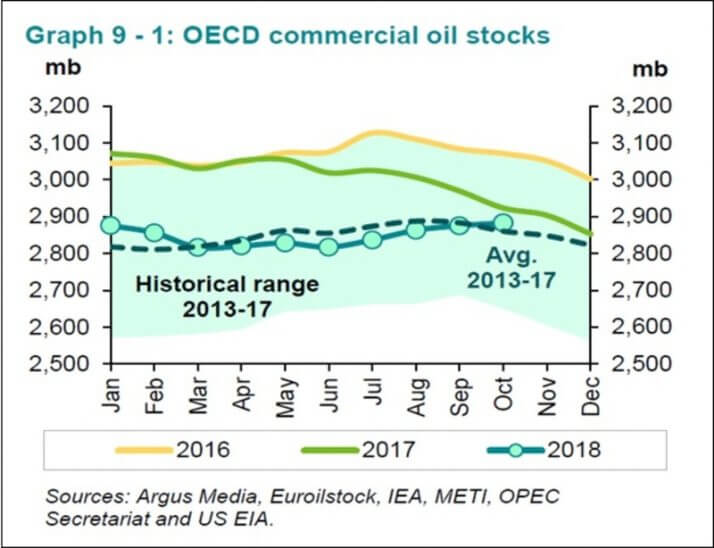

サウジアラビア(以下サウジ)を中心とする「OPEC(石油輸出国機構)」と、ロシアが中核をなす非OPEC産油国(この両者を合わせて「OPECプラス」)による協調減産は、「OECD(経済協力開発機構)」の商業用在庫をその過去5年平均より下回らせることを「リバランス(需要量と供給量が再びバランスすること)」達成の1つの「指標」としていた。

協調減産が始まった2017年1月時点では30億7130万バレルの在庫で、過去5年平均対比2億7800万バレルの過剰だったが、2017年9月には29億7000万バレル、1億5400万バレルの過剰にまで減少していた。筆者は、このペースで進めば「おおよそ半年後に」過剰在庫は解消される、と予測していた。

「OECD」商業用在庫は、冒頭に掲げたグラフにあるように、ちょうど6カ月後の2018年3月に過去5年平均対比を下回り、「リバランス」が実現した。

このように、春先までの予測はまずまずだったが、その後の展開がまったく違っている。

筆者は、需給バランスに影響を与えるいくつかの要因を分析し、2018年の価格展開を予測した。

結論として、「協調減産」からの出口戦略が鍵を握っているが、「『想定外の地政学リスク』が勃発しないかぎり、相場の常で一時的な乱高下はあるとしても、2018年の大半は米国の指標原油であるWTI(West Texas Intermediate)原油価格で50~60ドルの推移となろう」としている。

だが、右のWTI価格推移グラフからも分かるように、2018年のWTI価格は実際にはおおむね60ドル以上で推移した。

年初60.37ドルで始まり、その後も60ドル台で推移していたが、5月には70ドル台に上昇。6月には一瞬だけ60ドル水準となったが、その後は再びほぼ一貫して70ドル前後で推移し、10月初めには4年ぶりの高値である76ドル(国際的指標である北海ブレント原油は86ドル)を付けたあと下落。年末には45ドル前後にまで急落している。

振り返って鑑みるに、この価格動向の背景には一貫して、ドナルド・トランプ米大統領による「イラン核合意」からの撤退政策がもたらした影響がある。つまり、2018年は「トランプ@イラン」が市場を支配したのである。

誤解を恐れず大胆に言えば、2018年の原油価格には、「10ドルの地政学リスク」が上乗せされていたと言える。

少々、説明しよう。

トランプ大統領「再選」のために

主義、主張、信条、信念、あるいは思想、哲学の類をいっさい持たないトランプ大統領は、それゆえ「予測不可能な大統領」と言われている。唯一の判断根拠は、自らの大統領再選に利するか否かにある、と見ると理解しやすいのではないだろうか。

再選を勝ち取るためには、強固な支持基盤であるキリスト教福音派、ユダヤ系およびプアホワイトと呼ばれる下層階級の期待を裏切らないことが必須だ。そのためには、大統領選時の「公約」を実行しなければならない。

その「公約」の1つが、オバマ政権が欧州各国と共に困難な交渉の末にこぎつけた「イラン核合意」からの離脱だった。

2018年3月13日に「ツイッター」でレックス・ティラーソン国務長官を解任したトランプ大統領は、5月8日「イラン核合意」からの離脱を発表した。合わせて「イラン原油輸出ゼロ」を目指した経済制裁の再導入も明らかにした。その後、国務省高官を関係各国に派遣し、11月5日以降もイラン原油の輸入を継続する石油会社に対してはペナルティを課すと各国政府に説明(脅迫?)して歩き、「輸入中止」を要求したのだ。

「予測不可能な大統領」が次に何をするのか、正確には誰も読めない。

ようやく「リバランス」を達成した市場から、250万バレル/日(BD)のイラン原油が失われたら、間違いなく供給不足になる。価格は、市場参加者が将来の需給バランスをどう読むか、によって決まるものだ。最悪250万BDの供給が失われるかもしれないとの「恐れ」から、原油価格は上昇に転じ、末端のガソリン価格もじわじわと上がり始めた。

世界全体の2割に相当する2000万BDの石油を消費している米国だが、その半分はガソリンだ。日本の石油総消費量=約400万BDの2.5倍に相当するガソリンを米国人は消費しているのだ。

ガソリン価格の上昇は一般大衆の財布を直撃する。きわめて不人気だ。2018年秋の中間選挙を控え、2020年の再選を目指すトランプ大統領にとっては、絶対に避けなければならない事態だったのだ。

順調に「増産」したのに

さっそくトランプ大統領は「ツイッター」で「油価上昇の犯人はOPECだ!」と声高に非難し、サウジのサルマン国王に電話で「増産」を要求した。

サウジは、「OPEC」のリーダーとして勝手に増産することはできない。だが、米国の要求を無視することもできない。

筆者が、協調減産からの「出口戦略」の議論の場となるだろうと予測していた2018年6月の「OPECプラス」の閣僚会合は、きわめて難しい問題に直面した。「OPEC」メンバーであるイランからの原油輸出をゼロにせよという、まさに原油価格上昇の「真犯人」であるトランプ大統領からの強い増産要求にどのように対応すべきか?

ここで賢い「OPEC」事務局が考え出したのが、「協調減産を100%順守する」という方策だった。

「OPECプラス」は協調して180万BDの減産を目指していたのだが、ベネズエラやアンゴラなど、意に反する大幅な減産を余儀なくされているメンバー国があるため、5月の減産順守率は100%を大幅に上回る147%だった。これを6月の閣僚会議で、「OPECプラス」全体として「100%順守にしよう」と合意したのだ(「The 4th OPEC and non-OPEC Ministerial Meeting concludes」OPEC Press Release on 23rd June 2018 参照)。

これなら、既に「OPEC」として合意している事項の再確認だから、イランも反対はできない。

一方、147%のうちの「47%」の減産解消すなわち増産は、量的には84万6000BDの増産になる。トランプ大統領の要求に応えることができる。

どの国がどれだけ増産するかについては発表されていないが、出来る国が増産するしかない。実際、余力のあるサウジとロシア、UAE(アラブ首長国連邦)やクウェートなどが増産に励んだ。

その後の減産順守率は、7月109%、8月129%、9月111%、10月104%と、順調に「増産」が進んでいた。

だが市場は皮肉にも、この措置は「余剰生産能力」を減少させ、「想定外」の供給途絶が発生した場合、供給不足を解消するすべがないため価格が暴騰するリスクがある、と「逆に」読み、じりじりと油価を押し上げた。結果、前述の通り10月初旬には4年ぶりの高値をつけ、2019年には100ドル時代が再現する、とも一部では囁かれ始めた。

だが現実には、市場は大幅な供給過剰に陥っていた。米国シェールオイルの増産が、予測よりもはるかに大きかったからだ。

2018年のシェールオイル増産量については、前年に「OPEC」は82万BD、「IEA(国際エネルギー機関)」は70万BDと見込んでいた。筆者も80~100万BDと見ていた。

ところが実際には、世界全体の需要増にほぼ匹敵する150万BD程度の増産となっていた。

さらにトドメを刺したのが、米国による「イラン原油輸入主要8カ国」に対する「180日間の制裁適用免除」措置だった。11月の中間選挙直前に発表された当該「免除」対象8カ国は、イラン原油輸出のおおよそ8割を引き取っていたため、計算上は2019年5月初旬まで200万BDの輸出が継続されることとなったのだ。

かくて、市場から大量のイラン原油が失われるとの「恐れ」を引き起こしていた米国の「イラン原油輸出ゼロ」政策は、要求に応えてサウジなどが増産したため、想定以上の「油価暴落」をもたらしたのだ。

このような状況の中で、市場立て直しを目指して「OPECプラス」は12月7日、2019年1月1日以降、120万BDの協調減産を行うことで合意した。会合当時はまだ判明していなかったが、「OECD」商業用在庫は夏のあいだ増加を続け、10月には再び過去5年平均を上回っていた。

市場は「120万BDでは不十分」と判断し、WTI価格は合意した12月7日の52.61ドルから続落し、12月28日(金)の終値は45.33ドルとなっている。

これが2018年末の現状である。

2019年の需要増予測は

さて、では2019年はどうなるのだろうか?

まず、諸機関の2019年の需給バランス予測を見てみよう。

「IEA」は右グラフの通り、第2四半期には需要が供給を上回ると見ている。ただし、「OPECプラス」が120万BDの協調減産(OPEC80万BD、非OPEC40万BD)を実行し、さらにイランとベネズエラの生産が引き続き減少し続ける、との前提である。

一方、米国「EIA(エネルギー情報局)」は、下のグラフのように、2019年第3四半期までは供給過剰、第4四半期になってようやく需要が供給を若干上回る、と見ている。

また、2019年世界の経済成長率を「+3.5%」と見ている「OPEC」は、手法が異なるので同じような需給バランス見通しのグラフは発表していないが、世界全体の石油需要増は、2018年の150万BDに対し2019年は129万BDとなる、と見ており、2019年の「OPEC原油への需要」は、2018年の3240万BDより100万BD少ない3140万BDになる、と悲観的だ。ちなみに3140万BDは、2018年10月の生産量3298万BDより158万BDも少ない見通しである。

そして、2018年、2019年とも「+3.7%」の経済成長を見込んでいる「IEA」は、世界全体の需要増を2018年は130万BD、2019年は140万BDと見ている。

さらに、「EIA」の2019年需要増予測は150万BDである。

すなわち、世界諸機関の2019年の需要増予測は、129~150万BDとなっている。

シェールオイルの動向に注目

では次に、需給バランスに影響を与える変動要因について考えてみよう。

需要面では、世界の経済成長に影響を与える要因が、即、石油需要に影響を与える要因と考えられる。すなわち、米中貿易戦争であり、油価であり、新興国通貨の水準である。

供給面では、「OPECプラス」の120万BD協調減産の順守度合いと、シェールオイルの増産動向がまず挙げられる。

また、イラン原油の輸出について「180日の制裁適用免除」期間が終了したあと、米国が厳しい制裁適用を行うのか、あるいは免除を「延長」するのか、も重要な要因となろう。

さらには、ベネズエラが減産をどこまで続けられるのか、あるいは暴動やクーデターの発生などによる生産停止という「地政学リスクの勃発」がありうるのかにも留意すべきだろう。

これらの要因の中で特に注目すべきだと筆者が考えるのは、主要機関の事前予測を大幅に上回る増産を実現し、2018年の市場を供給過剰に追い込んだ米国シェールオイルの動向だ。

(1)主要産地から消費地・輸出基地であるメキシコ湾地域へのパイプライン能力に限界があると言われ、(2)2014年末以降の減産期にいったん離れたサブ・コントラクター(掘削作業の一部を請け負う専門会社)のサービス料金や必要資機材の高騰などのコスト増も厳しいと伝えられ、さらに、(3)これまでは当面の採算よりは将来性に期待して流入していた外部資金だが、金利上昇もあり、金融筋は収益性も要求するようになっているなど、いくつもの大きな環境変化があるにもかかわらず、高油価に支えられ、2018年は150万BDという大増産を実現したシェールオイルが、2019年はどうなるのか?

主要機関はどう見ているのだろうか。

「OPEC」は、米国のシェールオイルは2019年には117万BDの増産となると見込んでいる。

「IEA」は、米国の原油増産が2018年の210万BD増から2019年は130万BD増となると見ている。内訳はないが、2018年が150万BDの増産だった実績から考えると、2019年のシェールオイルの増産は70万BD程度と見ているのだろうか。

「EIA」は、米国の2019年の原油増産は118万BDと見ており、内訳はアラスカで1万BD、メキシコ湾で22万BD、その他48州で95万BDの増加を見込んでいる。その他48州における在来型の原油生産はほぼ横ばいだから、95万BDはほぼシェールオイルの増産だろう。

このように、諸機関は2019年の米シェールオイルの増産を70~117万BDくらいと予測しており、2018年の150万BDと比べると、小さな数字に見える。

原油価格の上値は重い

だが筆者は、2019年の増産幅が2018年より小さいことが、即、油価押し上げ要因だとは考えない。なぜなら、2018年の予想外の大増産の背後には、スーパーメジャーが本格的にシェール事業に参画してきたことがあると判断しているからだ。

これまでの、シェール産業は中小の業者が外部金融を頼りに事業運営をしているという基本認識は、部分的にせよ見直す時期ではないだろうか。

たとえば米「エクソンモービル」は2017年1月、シェールオイルの主要産地であるパーミアン地域における25万エーカーという広大な地域の掘削権を66億ドルで購入した。英「BP」は2018年7月、豪「BHP」から全米のシェール事業を105億ドルで買収した。「シェブロン」も「ロイヤル・ダッチ・シェル」も、シェール事業への投資を拡大している。

「パリ協定」に代表される環境問題への各国の政策対応強化も予想され、石油の消費がいつか「ピーク」を迎えるという「新ピークオイル論」が業界主流の考え方になっている中で、スーパーメジャーは長期サイクルの在来型大型投資案件の選別にはきわめて慎重になっている。一方で、短期サイクルのシェール事業に注力しているというわけだ。

スーパーメジャーは財務体質が強靭であり、シェール事業で外部金融を必要とはしていないので、価格変動に左右されず、資金負担に耐え、スケールメリットを活かしながら事業運営を行える。したがって、たとえば2019年末までパイプライン能力が不足している状況でも、先行して掘削を行い、仕上げ作業を後回しにする、すなわちDUC(Drilled but Un-Completed=掘削済み、未仕上げ坑井)を積み上げていくのではなかろうか。

これは一種の余剰生産能力である。当面DUCを増やすことで開発を進め、2019年末あるいは2020年初めに新設パイプラインが稼働し始めたら、急速に生産量を増加できる。

市場参加者は、これらを予測し、原油価格の上値は重い、と判断するのではないだろうか。

先物曲線の変調にも留意

さらに、原油価格の上値が重いのでは、と危惧させる別の理由がある。それは米国のNGL(Natural Gas Liquid=天然ガス液)の増産傾向だ。

NGLとは、地下の深いところでは高温高圧のため「気体」なのだが、常温常圧の地上では「液体」になる化石燃料である。通常、天然ガスに付随して生産される。性状はシェールオイルに似ている。

統計上「石油」には含むが、「原油」には含まないことが多い。

たとえば「OPEC」の(原油の)生産量という場合、NGLは近年600万BD以上の生産実績があるが、含めていない。減産協議の対象となる各国の生産量にも含まれることはない。原油とは別扱いなのだ。

我々アナリストも、議論が複雑になるので、一般的な解説の場合は省略しているのが実情だ。

だが、「EIA」の最新『短期エネルギー展望』2018年12月号に記載されている米国NGL生産量推移を見ると、次のように近年急増しており、注目する必要がある。

2016年 351万BD

2017年 378万BD

2018年 438万BD(見込み)

2019年 498万BD(見込み)

つまり、米国の2018年「石油」生産は、シェールオイルの150万BD増に加え、シェールオイルに類似したNGLが60万BDも増産されているのだ。2019年にもさらに60万BDの増産が見込まれている。

NGLは天然ガスの付随生産物なので、仮にシェールオイルの生産が落ち込んだとしても、LNG(Liqueified Natural Gas=液化天然ガス)の輸出が好調、すなわち天然ガスの生産が好調であれば、NGL生産増は当分続くと見るべきであろう。

これも原油価格の上値を重くする一因となるのではなかろうか。

さらに筆者には気になっていることがある。

それは先物曲線の変調だ。

期近の受け渡しのものと比べ、たとえば1年後、2年後受け渡しのものの価格がどうなっているか、線で結んでできるのが先物曲線だ。

期近の受け渡しのもの、すなわち現物に近いものの価格が安すぎると判断されると、先物曲線は先高、「コンタンゴ」と呼ばれるものになる。逆に高すぎると判断されると、先安、すなわち「バクワデーション」と呼ばれるものになる。

ここ数年の動きは、2014年末の暴落の際、「バクワデーション」から「コンタンゴ」に変調した。しかも期近の受け渡しのものより、1年先受け渡しのものが10ドルも高い極端な「コンタンゴ」である。

資金能力のある大手オイルトレーダーや石油会社のトレード部門は、現物を大量に買い込み、タンカーや陸上タンクに貯蔵し、同数量の先物を売ることによって利益を確定する「コンタンゴ・オペレーション」を行い、巨額の利益を得た。1年後に逆取引を行い、ポジションをクローズするのだ。逆ザヤの額が貯蔵費用と金利負担より大きければ、必ず儲かる「勝利の方程式」だ。10ドルの値差は十分な逆ザヤだった。

逆に、2016年末、「OPECプラス」が協調減産を決定したころ、「コンタンゴ」から「バクワデーション」への変調が見られた。それからの約2年間、油価は順調に、ゆるやかに上昇して行った。

そして今回、まず北海ブレント原油が2018年夏ごろから、WTI原油も秋口から「バクワデーション」から「コンタンゴ」に変調の気配を見せ、11月には完全に変調した。

「コンタンゴ」といってもさほど急な先高ではなく、せいぜい2~3ドル高いだけなのだが、この変調は何を意味するのだろうか?

「コンタンゴ」は、期近の受け渡しのものが安すぎるとの判断の現れだから、これ以上大きくは下がらない、ということなのだろうか?

そして結論は

なお、読者の皆さんの関心が高いと思われる、サウジ人ジャーナリスト「ハーショクジー(カショギ)氏殺害事件」によるサウジ情勢は、どう展開するのか、予測が不可能だ。したがって、2019年の原油価格予測にあたっては、「想定外の地政学リスク」と位置づけるしかない。

この件については、折々の「フォーサイト」への投稿の中で、情勢分析ならびに原油価格への影響について報じていくことにしたい。

さて、結論だ。

以上の各種要因を総合的に考えると、2019年は「想定外の地政学リスク勃発」がない限り、もちろん相場の常で「オーバーシュート(一時的な乱高下)」はあるものの、WTI原油は50ドルから65ドルの間で推移する、と見る。ブレント原油は5ドルほど高い55ドルから70ドルの範囲での推移ではなかろうか。

もちろん、2017年末のWTI原油45ドル水準は一種の「オーバーシュート」である。

もし1~2カ月継続するようだったら、ぜひとも国家備蓄を買い増しして欲しい価格水準である。

はてさて、来年の今頃は、どんな反省をしていることになるのだろうか――。

2018年1月9日「2018年原油価格:6月『閣僚会合』の『出口戦略』に注目せよ」

2017年1月5日「15年ぶり『減産合意」の行方と『新ピークオイル論」:2017年原油価格