“最期”にかかる費用は最低800万円…賢者が選ぶ「年金術」 老後を赤字にしない三原則とは

金額が全額控除

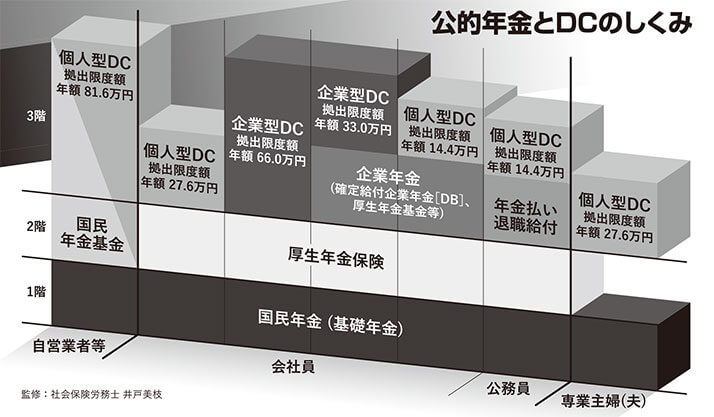

掲載の表を見ながら、年金と話題のイデコなどのDCについてしっかり整理しておきたい。

我々が貰うことのできる年金を、3階建ての建物に例えて考えてみる。まず基礎となる1階部分が国民年金、2階が会社員・公務員であれば厚生年金、自営業者なら国民年金基金で、3階にあたるのが確定拠出年金(DC)である。

ファイナンシャルプランナーの深野康彦氏が言う。

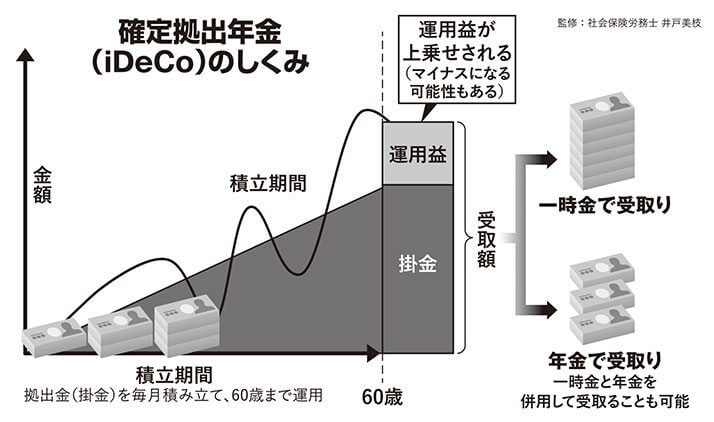

「1階部分と2階部分の公的年金に上乗せする形で選択できるのが、税制優遇が手厚いDCです。いわば私的年金と呼ばれるもので、個人が任意で加入する個人型DC(イデコ)と、勤め先の企業が運営する企業型DCがあります。二つとも加入者が投資信託などの金融商品の中から選んで運用し、成績次第で受け取れる年金額が変わってきますが、原則、掛け金は全額が所得控除の対象で税金が安くなりますし、運用で生じた利益は非課税、それを受け取る際も条件を満たせば税の控除を受けられますので、効率的に老後資金を増やせます。掛け金には上限があって個人型では属性に応じて月1万2千円から6万8千円、企業型は企業年金の有無により月2万7500円から月5万5千円です。また加入資格も共に60歳までと制限があります」

企業年金のないサラリーマンや、退職金が出ないパートを生業にしている方だと、イデコなどを活用しなければ、満足な老後資金を貯めることは難しいと、井戸氏が話を継ぐ。

「ただし、イデコと企業型DCは原則どちらか一つしか加入することができません。企業型DCは企業が掛け金を毎月積み立て、従業員が自分で年金資産の運用を行う制度です。自分で運営管理機関(国の認可を受けた金融機関)を比較する手間が省けますが、裏を返せば自分で信託報酬や運用成績を比べて、より良いものを選ぶことができないこともあるのです」

自ら個人型DC、イデコを選択する際は、銀行、証券・保険会社などで口座を開くことになる。元本保証を謳う商品も多いが、金利と手数料のバランスを見極めることも重要である。

なぜなら、DCの加入者は全員が国民年金基金連合会などに一律、年間約2千円の手数料を徴収される決まり。そのため利回りが1%未満だと税控除の恩恵を受けられても、結果的に積み立てた資産が目減りしてしまう可能性があるのだ。

さらに加入する時期にも注意すべきとは井戸氏で、

「イデコの場合、運用自体は70歳まで可能なのですが、60歳以上は、掛け金を拠出できない上に、手数料を払い続ける必要があるのです。イデコの拠出限度額は年額27万6千円まで(企業年金のない会社員)と決まっているので、5年間加入しても140万円までしか運用できない。ですから、老後の生活費をたくさん増やすためには、遅くとも50代前半の“プレ定年”に達する時期までに、加入した方がお得です」

(2)へつづく

[3/3ページ]